オフライン中小企業領域のPayPayの新方針とリクルートとの新たな戦い

先日、PayPayに関する記事を書きましたが、その後にZHDおよびソフトバンクがPayPayを連結に入れる発表の中で、新しい方針を打ち出されていました。

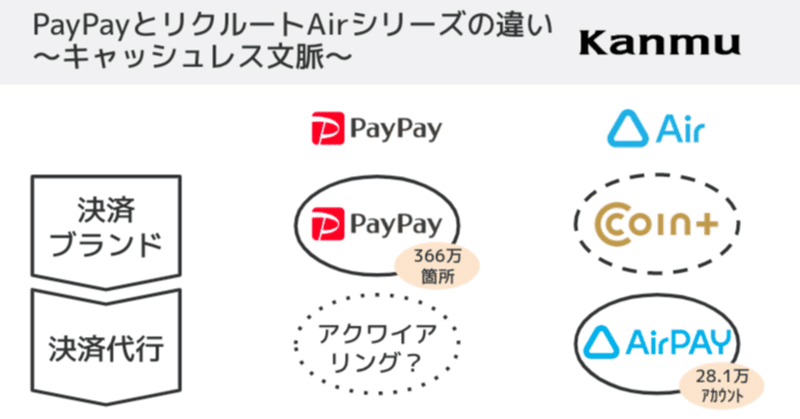

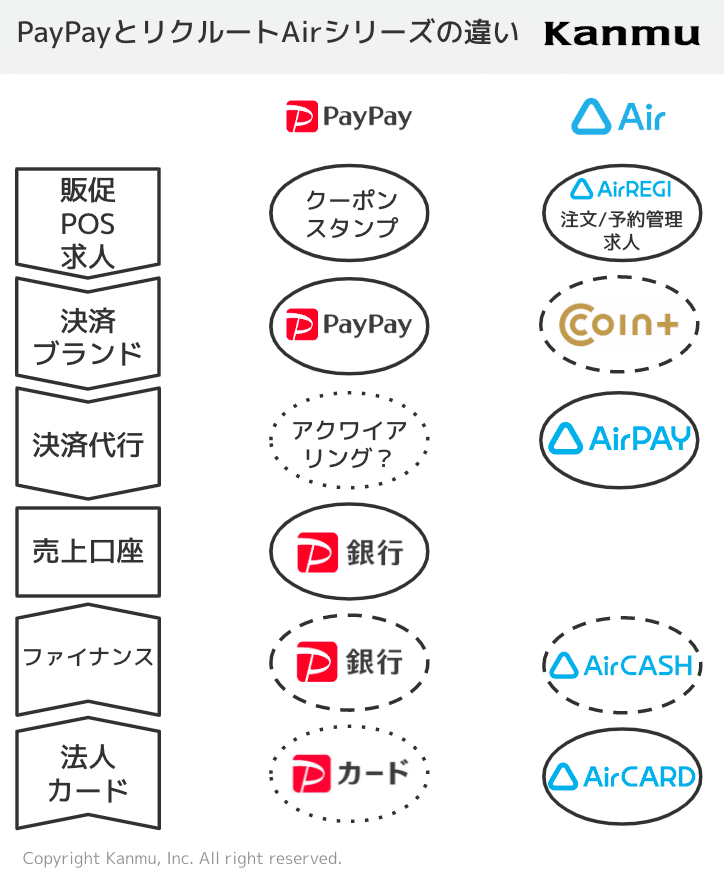

そこで発表された新戦略が、リクルートが推し進めようとしているオフラインSMB(Small and Medium Business=中小企業)向けのSaaS✕FinTechの絵にかなり似ていると感じ、今回はその2社を比較しました。下記絵は下の方で説明します。

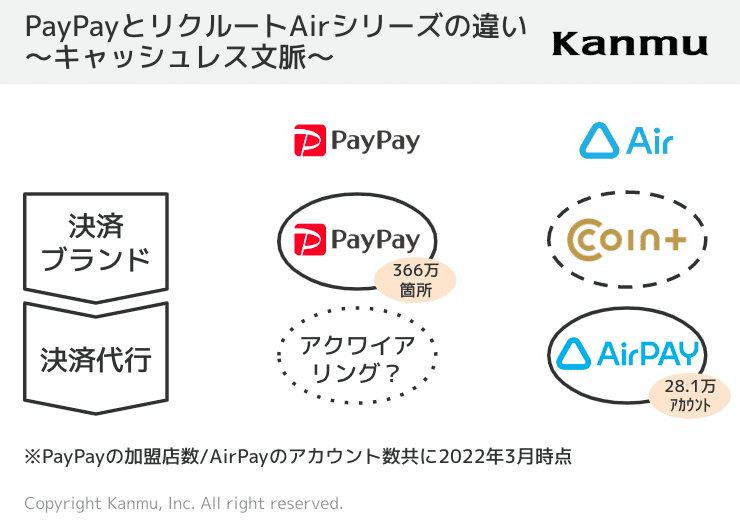

PayPayの連結子会社化

まずはとにかくPayPayの連結子会社化について確認しておきましょう。

連結子会社化は元からある絵ではありましたが、赤字幅が縮小してきたこと、収益化の目処が立ってきたことからこのタイミング実施する事になったのだと思います。また同時に、PayPayカードがヤフーの傘下からPayPayの傘下に置かれています。これは既に黒字化しているPayPayカードを傘下に置くことで、PayPay社の黒字化が近づき、果てはIPOまで見据えているものと推測できます。

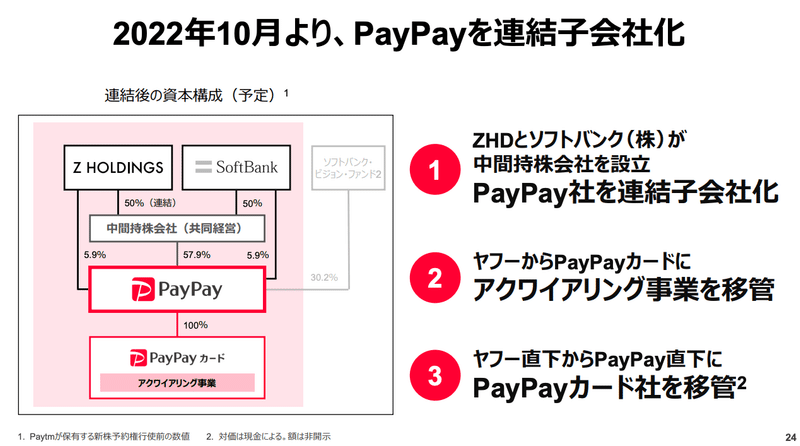

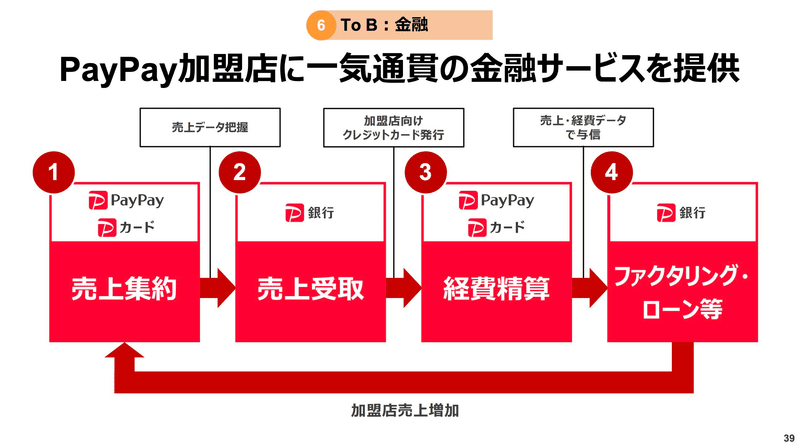

その発表の中で目を引いたのがこのスライド。③暗号資産、⑤EC化、⑥加盟店向け金融、⑦求人が、新たに方向性として追加されています。

③暗号資産は元々LINE含めて暗号資産への取り組みはありましたし、⑤EC化も今の延長線上にあると考えられますが、⑥加盟店向け金融と⑦求人は、元もからやりそうではあった中で、改めて宣言されたのが印象的です。

⑦求人は詳細記載ありませんでしたが、⑥加盟店向けの金融について、新しい打ち手がいくつか載っています。加盟店向けクレジットカード発行(+経費精算)や、ファクタリング等です。本格的にオフラインSMBのファイナンス市場に参入するという意気込みを感じます。

と同時に、この方向性は、リクルートの2022年度の期末決算発表で打ち出され始めた、AirシリーズのオフラインSMB向けのSaaS+FinTech構想とバッティングしうるなとも感じました。もちろん、持っている機能や強みは違っていおり、棲み分けされていく可能性もありますので、現状の違いを整理したいと思います。

リクルートのAirシリーズの方針

その前に、最近のAirシリーズの動きを一度おさらいしておきましょう。

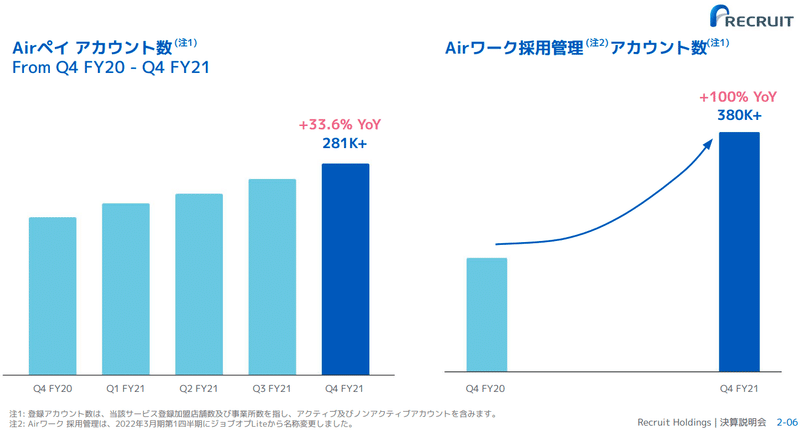

Airシリーズは、加盟店向けの決済サービスAirペイや、POSレジサービスAir レジを中心とした、オフラインSMB向けのサービス郡です。数値感としてはこんな感じ。

Airペイアカウント: 28.1万件(2022年3月末時点)

Airレジアカウント: 64万件(2022年3月末時点)

Airワーク 採用管理のアカウント数: 38万件(2022年3月末時点)

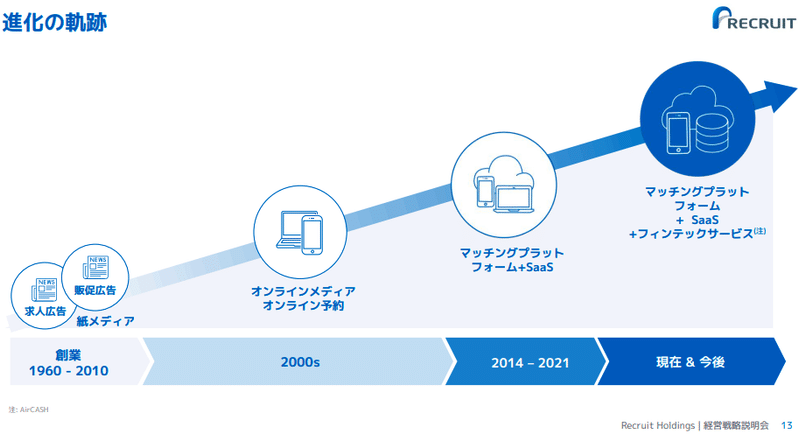

Airシリーズについて、2022年7月に発表された「経営戦略説明会 - Help Businesses Work Smarter」において、下記の絵が示されています。

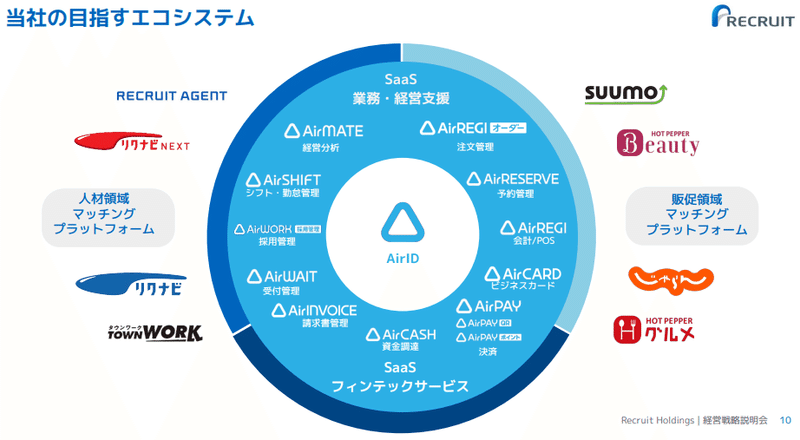

オフラインSMBの共通IDであるAir IDを中心に、様々なサービスを展開されています。今までは、バックオフィス、人材領域や販促領域でのSaaSがメインだったものに、4月にリリースされたAirキャッシュ(将来売掛債権の現金化)が加わって、明確にSaaS+FinTechの構想になっています。

Airキャッシュ

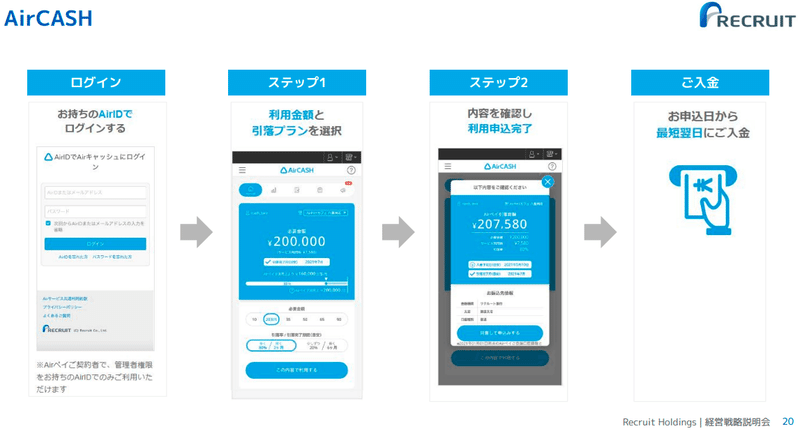

なお、Airキャッシュはこんな感じで、加盟店向けのスマホサイトにログインし、売上予想金額までなら2営業日で借り入れができるサービスです。

■お支払い方法:『Airペイ』振込金額から自動引落し・お支払い金額は『Airペイ』振込金額に対して1〜100%(選択プランにより変動します)

■資金使途:自由

■手数料率:ご利用金額に対して0.5%〜

■担保・保証人:不要

■必要書類:なし

■ご利用可能金額:5万円〜100万円

※ご利用可能金額上限は、今後引き上げを検討する予定です。

資金提供額は、今は最大100万円ですが、今後上げていくことも検討します。

■入金までの日数:お申込日から最短2日

本日よりサービス提供を本格的に開始

Airインボイス

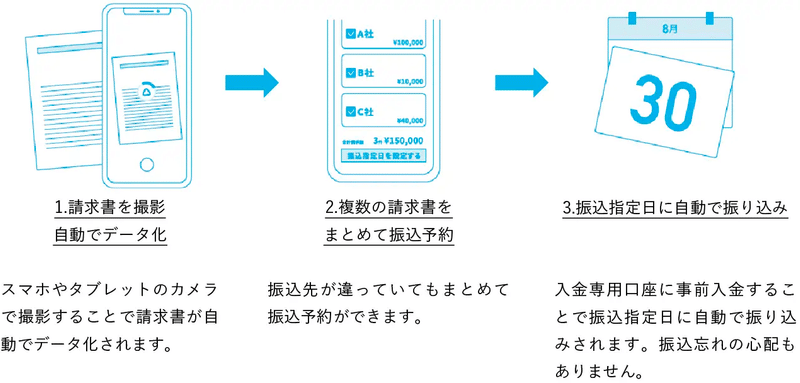

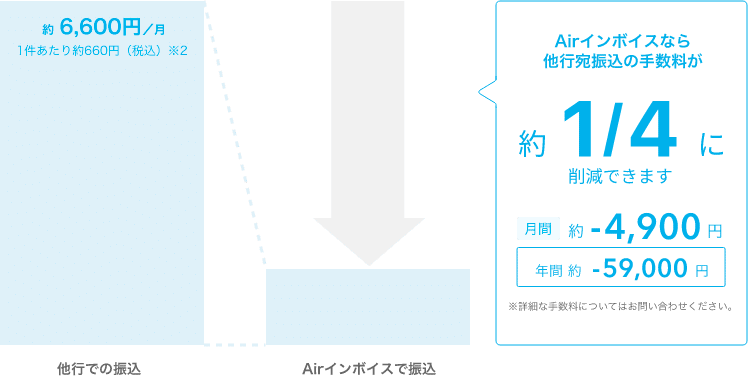

また、7月にはAirインボイスもリリースされました。これは、請求書をスマホカメラで撮影して、自動でデータ化、請求書をまとめて管理し、振込予約や自動振込にも対応しているとのこと。おそらく振込代行のようなサービスだと思っています。

Airインボイスではコストメリットも打ち出されており、リクルート向けの割安な銀行口座振込手数料を利用しているから安くなるのでしょうか(振込先はかなりバラバラだし、振込まれる方はちゃんと金額毎に振込んでほしいはずで、ネッティング的なことはあまりできなそう)。

なお、スマホをベースにしている理由が、オフラインSMBの人々は、わざわざPCを起動したり、スキャンしたりする暇がないためスマホベースにしているという記載があり、Airシリーズ全体が、明確にオフラインSMB向けのサービスだと位置づけられていると感じました。

「お店でパソコンは開けない」業務と法制度に即した”請求書管理”を中小事業者の方々に提供したい

〜

現場に伺うと、お客さまがいるお店でPCを開くことに抵抗がある中で、月末の忙しい業務の合間に請求書の転記作業や振込作業に追われたり、急な予約やスタッフの欠勤などが発生すると支払いが間に合わないこともあるなど、オーナーさんが請求書処理に大きな煩わしさを抱えていることを目の当たりにしました。

本日より提供開始

COIN+

そして、自社決済ブランドとしてもCOIN+というサービスも開始されています。こちらはMUFGとのジョイントベンチャーであり、銀行振込チャージメインの消費者向けのコード決済サービスです。

ただ、こちらについては、まだ対応行(銀行)が21行しかなく、みずほ銀行やネットバンクにも対応していないため、これからの拡大が期待されます。

PayPayとリクルートAirシリーズの違い(オフラインSMB向けの戦略部分で)

以上、PayPayとリクルートの最近の動きを見てきました。改めてその違いを整理したいと思います。

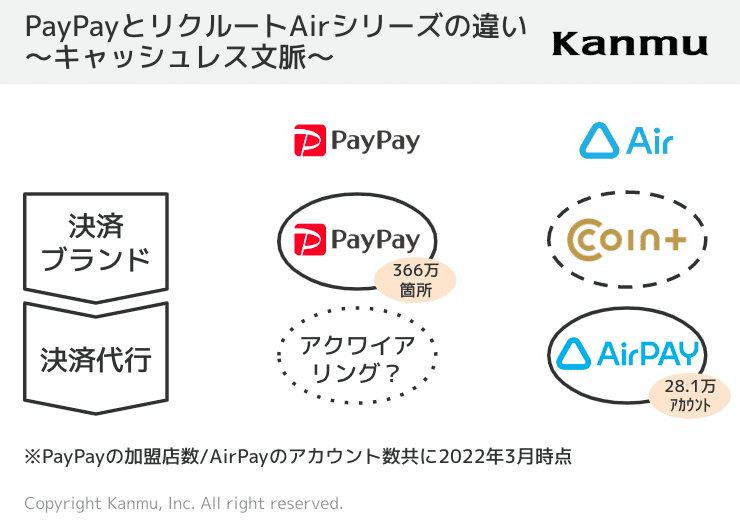

まず、キャッシュレス文脈での違いですが、そもそもPayPayは決済ブランド、Airペイは決済代行(微妙に違うのですが)と、立ち位置が違います。具体的には、Airペイはあくまで決済代行なので、Visaやマスターカードといったクレジットカードの国際ブランドや、電子マネー、あと普通にPayPayも対応しています。つまりAirペイは、キャッシュレス手段ではなく、キャッシュレス手段に対応するための加盟店向けのツール、という意味合いが強いです。この点が、両社の方向性を微妙に違わせていると感じています。

(COIN+はリリースされたばかりなので、これからどういうしていくかがまだ見えていないため、長めの点線としています。)

(ちなみにPayPayは、PayPayカードを傘下において、ヤフーのアクワイアリング機能(加盟店開拓機能)を移すという記載もありました。もしかしたら、PayPay加盟店向けに、PayPay以外の決済ブランド(主に国際ブランド)を提供していく、ということもありうるかもしれません。ただ、そのためにはPOSレジがほしいところですし(@yamotty3がどっかでPOSレジを買いそうと言ってましたが)、ソフトバンク傘下に既に決済代行のSBPSがいるため、PayPayの新方針で見た⑤EC化→PayPay加盟店のヤフーショッピング出店のつなぎの部分かな?と推測しています。オフライン決済の決済代行ではなく、オンライン決済の決済代行的な。)

では、オフラインSMB向けのサービスの全体像を比較してみましょう。

本当は、販促/POS/求人のところが大きく違うのですが、資料的に押し込んでしまいました。なお、PayPayではクーポン/スタンプといった販促、Airシリーズでは、Airレジと絡めた周辺領域のツール提供に強みがある、先行していると感じます。あと求人も。

加盟店向けのファイナンスでは、PayPayは銀行やカード会社がグループ内にある点が大きく違います。よって、資金調達という点では大きく有利ではありますが、融資提供のチャネルとして、決済ブランドとPOSレジ/決済代行とどちらが、加盟店のマインドシェアを取れるかは絶妙な気がしています。PayPay銀行をメイン口座として使っている加盟店は圧倒的にPayPay周りでファイナンスしたほうが効率的でしょうが、そうでない加盟店は、データ量やツール全体の接点という意味で、Airシリーズでファイナンスしたほうが良いと思うかもしれません。

また、両者ともに法人カードの方向性も謳っていて、既にリクルートはJCBと提携して法人カードを提供しています。ここも競争が激しくなる領域だと感じます。どこかで法人カード領域の競争環境もまとめたいと思っています。

なお、そもそも論として、PayPayとAirシリーズで強い加盟店が異なっているというか、Airシリーズは明確に美容関係(Hot Pepper Beautyとの絡み)や、旅行関係(じゃらんとの絡み)を意識しているように感じます。また、医療関係でカルテとの連動といったことも発表されており、セグメントごとにバーティカルにサービスを作っていっている印象です。

実際、決算発表のQAで、飲食はAirペイの導入率は高いが、ホテル・旅館は既に他社の機器を導入している比率が高いという記載があり、ホテル・旅館については別のアプローチ(予約管理とか)を取ろうとしていることが伺えます。

例えば飲食、もしくは美容といったような主にですね、本当の中小企業と一社一社のお客様 が非常に小さい規模というところに関しまして言うと、特にAirペイ等に関してお客様のご利用は非常に高いというふうな 状況になりつつあるのかなと思いますが、

Airペイっていうような形だけを取ると、例えばホテルさんなんかはこれは大体ホテル、旅館さんなんかは別で結構入れて いらっしゃるケースもありますので、なかなか多くのお客さんを使っていただいているという状態にまではまだまだなって いないのかなというふうに思いますので、このあたりはちょっとホテルのところはホテル、旅館さんのところは我々、また別 のSaaSのソリューションでホテル、旅館様が独自で運用していらっしゃるホームページですね。

かたやPayPayは全方位戦略。ここも今後どう違ってくるのかは注目です。

まとめ

以上、見てきたように、オフラインSMB向けのサービス展開、FinTech構想と方向性自体は似通っているわけですが、細かく見ていると立ち位置や強み、アプローチは異なっているとも感じており、そこがどう競争に影響してくるのか非常に面白いと感じます。最後はゴリゴリの営業力勝負かもしれませんし。

なお、近い領域は楽天も目指していますが、今は楽天モバイルと、大手のオフライン企業を向いているように感じ、いまいまはちょっとベクトルが違う気もしています(とは言え美容院に行くと結構楽天Payだったりするので、実はこの領域もちゃんと攻めている気配も感じます)。もしご興味あれば、楽天についても同様の視点でまとめていますのでご覧ください。

宣伝

ちなみにただの趣味でこんな分析をしているのではなく、ちゃんと自社の戦略に役立てようとインプットしているのです。こういった分析を元に、自社の絵もUpdateしていこうと思うので、その作業に加わりたい方はご連絡ください!

(ちなみにこういう話に興味ありそうな人は、社長(私)直下の経営企画やBizDevがオススメです。もちろんソフトウェアエンジニアやバックオフィス含めて鋭意募集中です)

この記事が気に入ったらサポートをしてみませんか?